Vous avez peut être récemment vu des altcoins (plus ou moins obscures) aux noms étonnants faire leur place dans les grands gagnants des derniers jours. Après le succès des plateformes comme 1INCH et Uniswap, il semblerait que certains projets DeFi de la Binance Smart Chain aient ouvert la voie vers une alternative à la blockchain d'Ethereum. Folie temporaire ou réelle alternative ? On vous laisse décider à la suite de cette article, qui revient en détail sur le fonctionnement de la DeFi sur la BSC.

La Binance Smart Chain, c'est quoi ?

La Binance Smart Chain (BSC) a été lancée en septembre 2020 par la plateforme d'échange Binance. Elle arrive en complément de la Binance Chain, la blockchain de Binance qui sécurisait le jeton natif de Binance, le BNB.

La Binance Smart Chain est donc une blockchain parallèle à la Binance Chain, qui fonctionne, elle aussi, avec le BNB, et qui a eu pour but de permettre la création et l'exécution de smart contracts. Le jeton BNB peut également être staké sur cette blockchain, afin de faire fonctionner le réseau.

Cette blockchain repose sur le Proof of Stake Authority (PoSA). Ce mécanisme, contrairement au Proof of Work (PoW) ne consomme presque pas d'électricité, et permet des transactions extrêmement rapides. Mais si vous avez suivi nos autres articles, vous savez que ces performances ne viennent pas sans coûts. Sur la BSC, seuls 21 noeuds servent à valider les transactions, et ces noeuds sont choisis en fonction d'un vote, où les détenteurs de BNB peuvent voter pour les noeuds qu'ils souhaitent voir utilisés. La BSC n'est donc pas si décentralisée que cela.

Comme on pouvait s'en douter, elle est extrêmement dépendante de Binance et de son jeton, le BNB. La force de frappe et le gigantisme de Binance permet cependant d'amener à la fois beaucoup de crédit et un approvisionnement en projets à la BSC, et les avantages qu'elle offre ont tendance à faire oublier sa centralisation aux utilisateurs.

Dans le futur, de nouveaux concurrents viendront affronter la BSC et la blockchain Ethereum, comme la blockchain Cardano par exemple. Seule l'arrivée de la concurrence nous permettra de voir si le monde de la DeFi préfère les options décentralisées et non-adossées à une entité centrale.

En attendant, la BSC tire son épingle du jeu face aux frais exorbitants des transactions Ethereum, et s'est imposée comme une option majeure pour tout l'écosystème DeFi. Son utilisation est très similaire à l'utilisation de la blockchain Ethereum, à la différence près que le réseau est rapide et les frais de transaction tournent autour de 15 centimes.

Ces deux avantages attirent actuellement un certain nombre de projets qui, pour la plupart, cherchent à reproduire les formules gagnantes existants sur Ethereum.

Pour lancer son réseau, Binance s'est associé à de nombreux acteurs :

- Des blockchains (Band Protocol, ChainLink)

- Des portefeuilles (TrustWallet)

- Des liquidity Cross-Chain (Alpha Finance, RenVM)

- De nombreux acteurs divers

Vous l'avez compris, Binance a réuni dans la BSC presque tous les ingrédients pour une DeFI efficace. Il ne manque plus qu'une bonne décentralisation (ce qui est loin d'être une mince affaire), et ça serait parfait.

Présentation de la DeFi

Comme vous le savez surement, la DeFi (ou finance décentralisée) vise à reproduire le système financier que nous connaissons, sans aucun intermédiaire possédant une autorité centrale. Les marchés sont libres et régulés par l'offre et la demande, et de nombreux mécanismes financiers (prêts, dérivés, futures, emprunts, etc.) sont intégrés pour offrir aux utilisateurs un véritable système financier complet.

La DeFi avait explosé en 2020 avec la blockchain Ethereum, qui permettait aux smart contracts d'être exécutés, et à des jetons ERC-20 d'être créés. Ces outils ont donnés la possibilité à de nombreux projets de se créer, en proposant des services dans l'univers de la DeFi au moyen de smart contracts et de nouvelles cryptomonnaies.

Avant la sortie de la Binance Smart Chain, la DeFi enregistrait déjà presque 10 milliards de dollars en valeur bloquée dans les smart contracts (total value locked) sur la blockchain Ethereum uniquement. Depuis, le montant bloqué dans la DeFi est monté à 30 milliards de dollars, et ne semble pas vouloir ralentir.

Si la BSC n'est encore qu'un jeune poulain dans la DeFI, elle grandit à toute vitesse, passant récemment de 300 millions à 600 millions en quelques semaines à peine.

La BSC a fait ses preuves en tant que plateforme de smart contracts et la DeFi a commencé une transition vers la BSC.

Petit tour des mécaniques de yield farming dans la DeFI

Pour mieux comprendre la DeFI, un petit tour d'horizon s'impose. Les smart contracts ne sont pas limités en possibilité, alors cette liste n'est pas exhaustive. Il naît chaque jour de nouveaux projets avec de nouvelles idées, mais voici les plus populaires.

Les Yield Farming n'est pas limité à la Binance Smart Chain. Ce terme signifie simplement optimiser les retours sur les investissements possédés grâce à des activités de la DeFi. En clair, il s'agit de gagner plus de cryptomonnaies avec vos cryptomonnaies.

L'analogie du yield farming est parlante : vos cryptos sont des graines, que vous allez planter pour de belles récoltes. Prenez votre chapeau de paille et faites chauffer le tracteur, on va faire le tour des terres fertiles de la région.

Prêter ses cryptomonnaies en échange d'intérêts

Certains protocoles se sont spécialisés dans ce service (on pense à Compound ou Aave). Sur la BSC, le leader actuel semble être cream.finance. En général, les emprunteurs doivent fournir des collatéraux (d'autres cryptomonnaies, dont la valeur est supérieure à l'emprunt). Si la valeur de leur collatéraux descend trop, tous ou une partie d'entre eux seront vendus, afin d'assurer les fonds et les intérêts des créanciers.

Les emprunteurs, eux, peuvent utiliser des fonds disponibles sans avoir à revendre leur cryptomonnaies. Par exemple, un possesseur de Bitcoin qui souhaite également parier sur la montée d'Ethereum peut décider de bloquer ses Bitcoins dans le protocole, de convertir les cryptomonnaies reçues en ETH. Lorsqu'il aura vendu ses ETH avec profit, il récupèrera alors ses Bitcoins, réalisant une jolie performance. Le cryptolending permet de réaliser une forme de leverage trading, façon DeFI.

Pour les cryptomonnaies les plus stables, les taux d'intérêts dépassent rarement les 5%/an (pour les créanciers) dans ces protocoles.

Fournir des liquidités à une liquidity pool

Les liquidity pools vous permettent de devenir des market makers de la DeFI. Les markets makers proposent des prix à l'achat et à la vente sur un même actif. Ils achètent aux vendeurs, et vendent aux acheteurs, réalisant une marge entre temps. Ils existent sur tous les protocoles d'échanges (même sur les exchanges classiques comme Binance) et sont nécessaires afin que les marchés soient fluides et liquides : le jour où vous désirez vendre vos bitcoins, vous n'avez pas envie de déposer une annonce sur LeBonCoin pour cela.

Sur la DeFI, la différence est que vous n'avez pas besoin d'un capital important ou d'algorithmes compliqués pour devenir market maker : il vous suffit de déposer des fonds dans une liquidity pool. Celle-ci régulera pour vous les prix d'achats et de vente.

Afin d'alimenter une liquidity pool, vous aurez besoin de deux tokens, dans un ratio 1/1 par rapport à leur valeur en dollar. Grâce à un smart contract, vous proposez vos fonds à une liquidity pool, qui génère des revenus grâce aux frais payés par chaque utilisateur qui l'utilise pour échanger une cryptomonnaie en une autre de la paire.

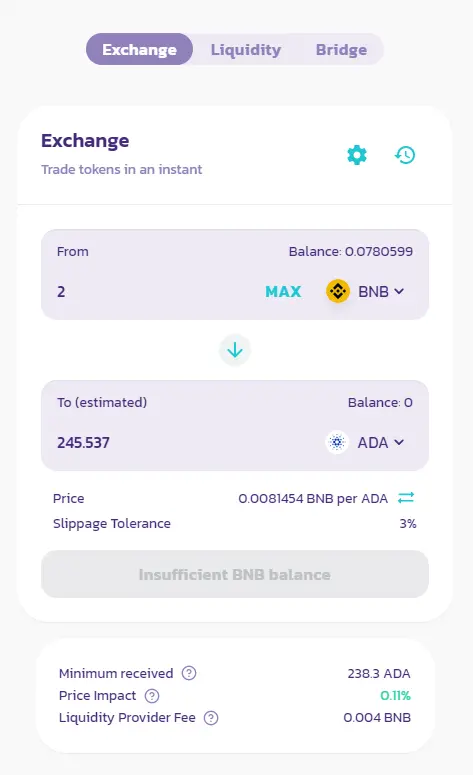

Exemple de liquidity pool avec PancakeSwap

Comme vous pouvez le voir dans cet exemple, il est possible d'utiliser la plateforme PancakeSwap pour directement transférer des BNBs en ADAs, sans passer par un échange avec un autre utilisateur. Ceci est possible car des utilisateurs alimentent la liquidity pool ADABNB, et proposent aux utilisateurs d'échanger l'un contre l'autre, contre 0.17% des frais de transaction payés par l'utilisateur. Ensuite, 0.03% sont versés à la plateforme, et le reste de vos BNB sont convertis en ADAs.

En échange de leurs tokens initiaux, les fournisseurs de liquidités reçoivent des "LP tokens". Dans le cas présent, des "ADABNB LP". Ces jetons se comportent comme des actions d'une entreprise : ils représentent votre propriété au ratio de ce que vous avez mis dans la pool, et sont échangeables à tout moment contre des jetons d'origines + votre part des intérêts (dans des quantités différentes).

La liquidity pool, elle, absorbe des frais de transactions des utilisateurs, et grandit progressivement (et la valeur de vos "parts" également). Si, plus tard, de nouveaux utilisateurs viennent déposer des fonds (autant que vous) dans la pool, ils recevront également des "LP tokens", mais avec un ratio moins intéressant que le votre, car la pool aura grandi entretemps.

Il existe des risques, néanmoins, à fournir des liquidités à travers une liquidity pool.

Le premier est celui des pertes intermittentes, qui peuvent survenir si l'un des jetons a une valeur qui varie grandement par rapport à l'autre. Ces risques sont absorbés par les profits avec le temps, mais veillez à ne pas choisir des pools trop petites au départ, et à ne pas changer de pool trop régulièrement.

L'autre risque est celui de l'anéantissement de la valeur d'un des jetons, si vous choisissez de miser sur une paire plus risquée. Par exemple, si vous fournissez des liquidités sur la paire BUSD/REEF, et que le projet REEF ne voit jamais le jour (ou exit scam), les utilisateurs pourraient alors se décider à massivement vendre leurs jeton REEF. La pool contiendrait alors uniquement des jetons REEF, qui est ce que vous récupèrerez si vous réagissez trop tard.

Les IFOs

Auparavant, les nouvelles cryptomonnaies qui se lançaient avaient souvent recours à une ICO (Initial Coin Offering), une levée de fonds dans laquelle on échangeait des Ethereum contre le nouveau jeton. Mais compte tenu des risques (exit scams, par exemple), la tendance a migré vers l'IFO (Initial Farm Offering), un procédé moins abrupt pour les investisseurs.

Le concept est de placer ses jetons dans une ferme, un smart contract qui vous distribuera une nouvelle cryptomonnaie progressivement. Plus vous avez mis de jetons en jeu, et plus vous restez dans la ferme, plus vous gagnerez de jetons de la nouvelle cryptomonnaie.

Pendant ce temps, le smart contract exploitera vos jetons afin d'en tirer profit. Les moyens ne manquent pas : ils peuvent être staké dans les protocoles des blockchains afin de sécuriser le réseau, prêtés à travers d'autres contrats de la DeFI, etc. Les gains seront vendus, et l'équipe de développement bénéficiera alors de fonds pour pouvoir financer le développement (et le marketing !) du projet.

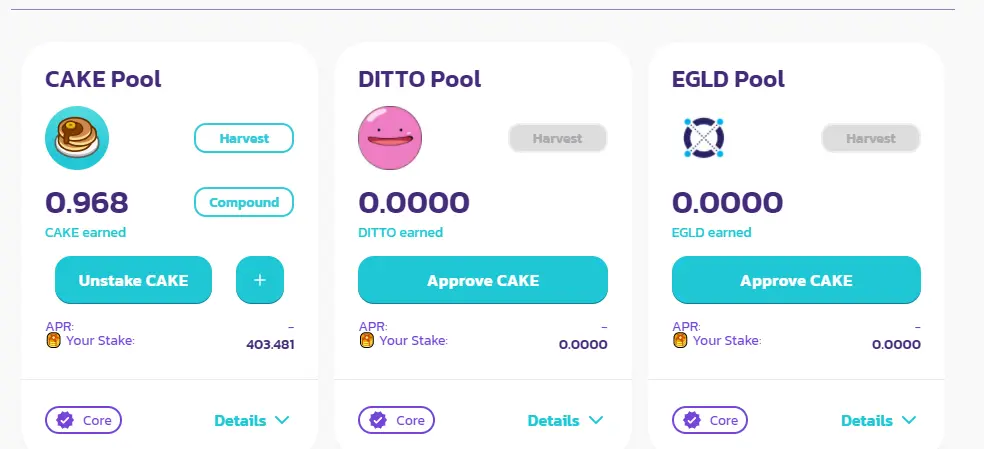

Un exemple d'IFO sur PancakeSwap

Dans cet exemple, vous pouvez utiliser des jetons CAKE (les jetons de la plateforme PancakeSwap) pour farmer d'autres jetons CAKE, des jetons DITTO (une stablecoin) ainsi que des jetons EGLD (Elrond Network).

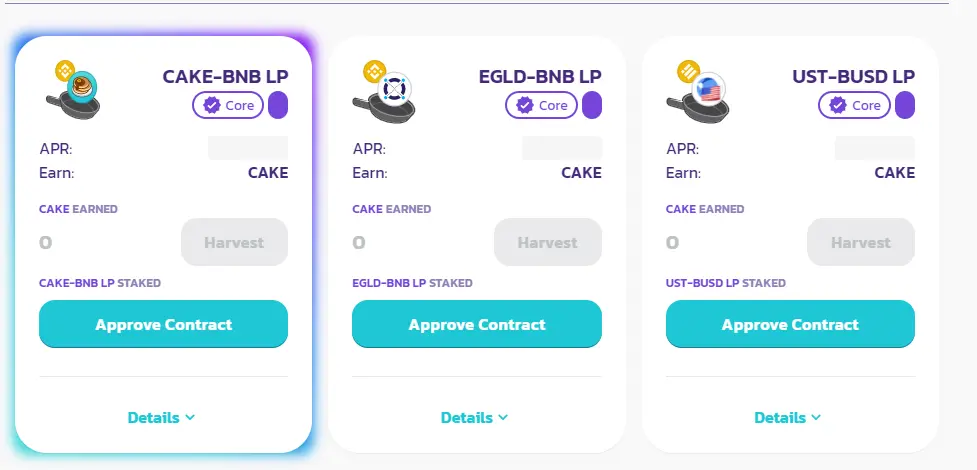

La deuxième méthode pour farmer des tokens fait appel aux "LP token" dont on parlait pour les liquidity pools. En effet, il est possible de bloquer vos "LP tokens" plutôt que de les revendre et d'encaisser les gains, et en échange, des jetons vous seront distribués, comme si vous bloquiez une cryptomonnaie.

Comme expliqué dans cet exemple, ce sont des CAKE-BNB LP que vous bloquez, en échange de jetons CAKE et ces bénéfices s'ajoutent à ce que vous gagnez déjà en alimentant la liquidity poool CAKE-BNB.

Dans le marché actuel, la DeFi est un secteur en explosion, et les APY affichés, les progressions des différentes cryptomonnaies de gouvernance des DEX, etc. ne sont pas à prendre comme garantie à l'avenir. Aujourd'hui, les intérêts affichés par la DeFi défient toute concurrence (héhé), mais ce marché doit encore se stabiliser et s'auto-réguler, et les phénomènes de hype risquent d'être nombreux, restez attentifs et ne croyez pas aux (trop) belles histoires qui durent pour toujours.

Les vaults

Les vaults agissent comme des fonds, dans lesquels il vous est possible de participer. Ils sont gouvernés par un smart contract, qui exécute une stratégie visant à obtenir le meilleur rendement (et pouvant en changer si besoin).

Dans un protocole de ce type, vos cryptomonnaies agissent comme des actions et vous offrent une part des revenus générés par le smart contract. Les risques d'un vault résident dans le code, pouvant contenir des bugs, ou dans la stratégie qu'il peut adopter.

Les vaults ont l'avantage de mutualiser une stratégie pour tous les utilisateurs du fonds. Un vault a 1000 utilisateurs pourra effectuer une seule transaction là ou chaque utilisateur aurait effectué la transaction par soi-même. Les frais de transactions sont alors mutualisés, et l'ensemble du système est plus efficace. Grâce à ce mécanisme, les vaults peuvent même rendre rentables des stratégies qui ne le seraient pas individuellement.

Exemple de Vault sur JetFuel.finance

Sur la BSC, il existe des vaults qui permettent de tirer parti des intérêts composés. Voici un exemple simple tiré de JetFuel.finance :

- Les utilisateurs déposent des CAKE-BNB LP tokens dans un vault.

- Le vault dépose ensuite ces CAKE-BNB tokens dans une ferme permettant de farmer des CAKEs.

- Régulièrement, le vault récupère les CAKE. Il en conserve 40%. 40% sont échangés en BNB. 18% financent l'équipe du projet, et 2% servent à payer les frais de transaction.

- 80% des CAKEs farmés ainsi sont converti à nouveau fourni en liquidités contre des CAKE-BNB LP tokens, qui replacé dans la farme, afin de récolter encore plus d'intérêts.

Ce vault exécute toutes les heures une stratégie qui ne serait pas rentable pour les petit porteurs, car elle nécessite un certain nombre de transactions (même à 14 centimes/transaction). En revanche, une fois les fonds mis en commun, la stratégie devient très rentable, et permet de faire grandir le fond bien plus vite qu'une stratégie manuelle.

Les vaults sont en général orientés vers des stratégies à intérêts composés, pour proposer des APYs défiant toute concurrence.

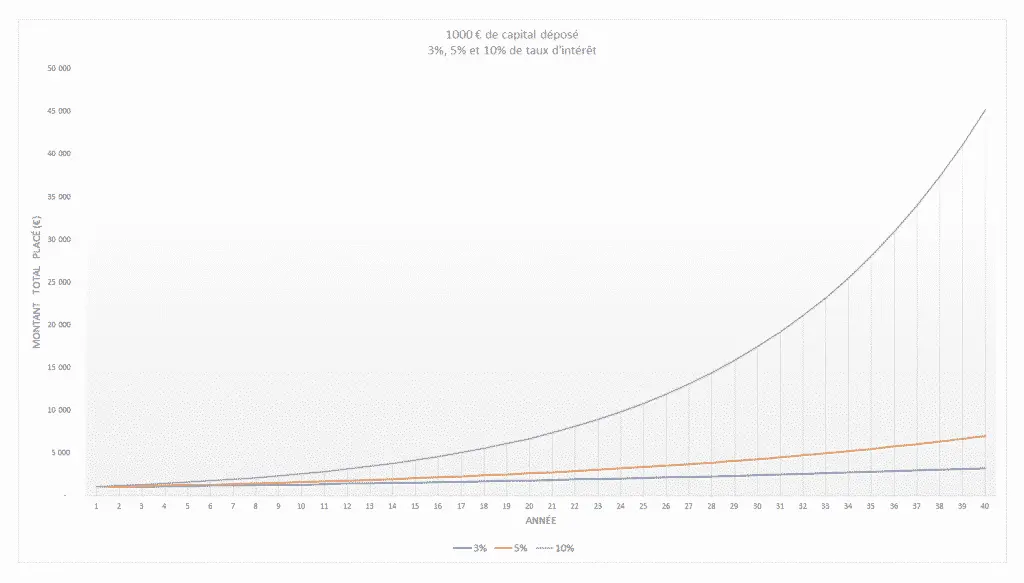

Les intérêts composés sont un mécanisme exponentiel. Même dans la finance classique, ceux-ci, lorsqu'éxécutés correctement, permettent une croissance impressionnante du capital. Voici un exemple avec un capital de 1000€, placé à 3%, 5% ou 10%.

Les vaults ont la capacité, en réunissant les fonds des utilisateurs, de rendre les frais de transactions relativement négligeables. Ils peuvent donc pratiquer cette composition plus souvent, pour de meilleurs profits. Appliqués aux rendements proposés par la DeFI, ceux-ci peuvent proposer des stratégies réellement explosives.

Et la BSC dans tout ça ?

La BSC est en pleine ébullition, le front étant mené par PancakeSwap. Les nouveaux projets se montent régulièrement, que ça soit de nouvelles cryptomonnaies (souvent proposées en farming sur PancakeSwap), ou des plateformes DeFI (ou les deux).

PancakeSwap a été la première plateforme DeFi à s'installer et se populariser sur la BSC et est aujourd'hui la plus active, avec une TVL (Total value locked) ayant dépassé les 500 millions de dollars.

Cette plateforme se lance donc en septembre 2020, et annonce plusieurs procédés de yield farming, et l'introduction de son token : le CAKE. Mais afin d'attirer les utilisateurs, et de générer un "incentive", PancakeSwap invente un second token : le Syrup.

Et c'est ici que tout se complexifie. Les détenteurs de CAKE pouvaient échanger leurs CAKEs contre des SYRUPs à un ratio de 1:1, et il était possible de gagner des récompenses en CAKEs en fonction du nombre de SYRUPs conservés sur le compte. Mais il était aussi possible, dans le même temps, de staker ces SYRUPs. Tout était donc créé pour diriger les utilisateurs vers CAKE, dans un premier temps, puis vers SYRUP, pour un rendement encore meilleur.

Cette complexification du yield farming a permis, et permet aujourd'hui encore, de grands bénéfices et des APY extrêmement prometteuses, cependant, rien ne garantit l'avenir de ces protocoles et des APY présentés.

Et c'est d'ailleurs à cause de l'histoire de PancakeSwap que tous les cryptophiles ont été rappelés à la vigilance. Au début du mois de novembre, un mois après la sortie du protocole, une faille est découverte dans le protocole SYRUP. Des jetons SYRUPs peuvent être générés, et le token doit être retiré de la plateforme par PancakeSwap, qui se rabat uniquement vers le CAKE.

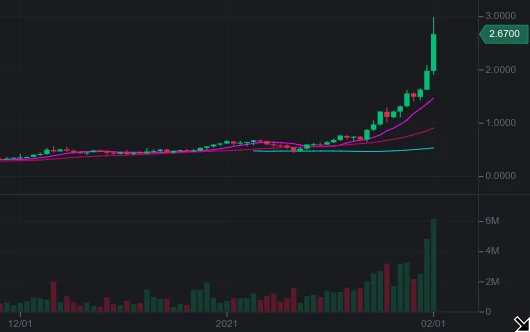

Par chance, cette faille n'a pas affecté le nombre de CAKE en circulation, et n'a donc pas tué PancakeSwap, qui s'est formidablement bien remis de cette mésaventure. La plateforme aujourd'hui enregistre une croissance ahurissante, et le jeton CAKE a été multiplié par 5 en moins d'un mois, malgré l'étonnante inflation du token (au rythme actuel, 1 million de nouveaux jetons CAKE sont créés chaque jour contre 100 millions en circulation actuellement, même si PancakeSwap brûle régulièrement des jetons).

De nombreux projets sont apparus depuis l'ouverture de la BSC, et on pourra citer également CREAM, Helmet, BakerySwap, Jetfuel.finance, par exemple.

Si les perspectives d'un retour sur investissement sont probables en investissant sainement, en suivant attentivement les projets et en étudiant les protocoles avec attention, nous vous déconseillons de vous aventurer dans la DeFi sans y être extrêmement bien préparé, que ça soit sur la BSC ou une autre blockchain. La DeFI reste un investissement à haut risque, et les exits scams sont monnaies courantes.

Cependant, nous espérons que cet article vous permettra de mieux comprendre ces plateformes qui explosent en ce moment, et de les aborder avec tout le recul nécessaire avant de décider d'y investir.