En ces temps de bull run, il devient difficile d'investir. Comment différencier les pépites à haut rendement des arnaques ? Inventaire des signes clairs qui montrent que quelque chose ne va pas.

Ceux qui ont connu les débuts de la Binance Smart Chain le savent bien : les projets à (très) haut rendement, à court terme, existent bien, mais il faut arriver dans les premiers. Les premiers farmeurs de $Cake ont pu multiplier par 50 leur mise de départ, un retour sur investissement absolument incroyable pour qui n'est pas familier avec le monde de la crypto.

A côté de ça, des dizaines de nouveaux projets naissent tous les jours, et nombre d'entre eux sont à présent des arnaques, ou simplement de très mauvais investissements. Comment faire la différence ?

Les systèmes de Ponzi peuvent rapporter gros aux premiers investisseurs

C'est le premier point à comprendre : le rendement ET le fait que vous puissiez sortir quand vous voulez n'est PAS un critère déterminant. Les systèmes de ponzi peuvent rapporter et rendre riches les premiers investisseurs. Certains investissent d'ailleurs délibérément dans des systèmes de ponzi, en planifiant de sortir assez tôt. On ne vous le conseille pas, vous trouverez probablement meilleur rendement au casino.

Dans les cryptomonnaies, les systèmes de ponzi sont assez faciles à mettre en place, et peuvent être assez insidieux. Il vous suffit de créer une cryptomonnaie pré-minée, d'en garder une bonne partie, de distribuer le reste, et de lui donner un semblant d'utilité. Elle s'échangera alors sur les marchés (en particulier les DEX) et se verra vite attribuer une valeur. Lorsque les liquidités seront suffisantes, les créateurs pourront simplement revendre tout leurs jetons dans les liquidity pools. Les jetons alors mis en face (en général des ETH, des BNB ou des stablecoins) constitueront alors le butin des bandits, et ils laisseront à tous les autres leur jeton, désormais sans valeur aucune.

Une autre alternative est d'inclure une faille connue dans un smart contract (ou un trop grand privilège au détenteur du contrat), et de prétendre à un hack. Les ressorts ne manquent pas lorsqu'il s'agit de faire du théâtre : certains n'hésiteront pas à vous arnaquer plusieurs fois !

Les trucs à vérifier avant d'investir

Les arnaques ont toutes un but en commun : il s'agit de vite faire du fric, et de se barrer. On n'est pas là pour innover, peaufiner, et soigner les détails, on est là pour le gros gain rapide. C'est sur ce point que beaucoup d'arnaques sont faillibles : quand on commence à gratter, la peinture s'effrite vite.

A l'inverse, un projet décent cherchera à créer ou apporter quelque chose de nouveau à l'écosystème. La vitesse compte souvent, mais le résultat aussi. Le but est d'innover, d'attirer, de soigner les utilisateurs, afin de pouvoir construire un service durable et qui fera notre fortune. Pourquoi passer sa vie à fuir les autorités quand on peut devenir riche rapidement ET légalement ?

Ces différences fondamentales d'objectifs vont pouvoir se ressentir sur différents aspects du projets.

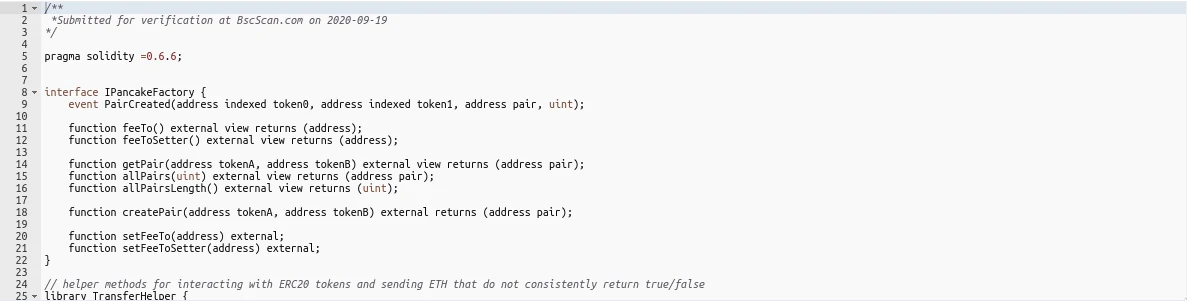

Identifier les Forks

Le fork est le moyen le plus rapide de lancer un service fonctionnel, en particulier dans la Defi. Il s'agit tout simplement de copier une base de code existante pour travailler à partir de là : ça va parfois plus vite de ne pas démarrer d'une feuille vide. Certains projets partent d'un projet existant pour y ajouter d'autres fonctionnalités (ou pour le spécialiser sur un domaine particulier). C'est par exemple le cas de Sushiswap, qui a forké Uniswap, pour y ajouter une logique de farming et d'introduction de nouveaux projets.

Si le fork n'est pas le seul critère pour juger de la qualité d'un projet, il n'en reste pas moins vrai que ça n'a pas demandé beaucoup d'efforts jusqu'ici. La question qui reste est alors : "Y a t'il eu des efforts après ?".

Si le projet en question affiche son github, allez jeter un oeil dessus, même si vous n'êtes pas développeur. Le Github est une mine d'or d'informations. Il est souvent assez facile de voir les forks :

Vous pourrez également voir, en fouillant un peu, quand le github a été créé, et quelle activité il connait. S'il y a une activité soutenue, c'est plutôt bon signe. Si le projet date d'il y a une semaine, c'est mauvais signe.

Si le projet n'affiche pas de Github du tout, ou si seulement une partie du code semble être sur Github, (les contrats, par exemple), c'est déjà mauvais signe. Dans les cryptos, on aime pas trop les sources privées. Dans ce cas, allez voir les projets qui ont le plus de succès, sur DefiPule, DappRadar ou DefiStation, et familiarisez vous avec leurs concepts et leurs interfaces. Si le projet que vous voyez ressemble trop à l'un d'eux, passez votre chemin.

Si vous êtes face à un fork, ne condamnez pas le projet trop vite pour autant. Dans ce cas, la question à vous poser, c'est : quelle est la réelle valeur ajoutée de ce projet ? Rappelez vous que même si le projet semble honnête, ça ne veut pas dire qu'il aura une valeur pour autant. Un projet qui ne fonctionne pas ou qui n'a plus de financement est dangereux. Comme pour une startup, la valeur s'effondre si l'équipe se barre.

Investiguer l'équipe

Cette tâche peut s'avérer difficile : dans les cryptomonnaies, les équipes aiment bien rester anonyme, pour différentes raisons. Néanmoins, il y a des choses à regarder. Combien y a t'il de développeurs actifs sur le Github ? Quelles expériences ont t'ils ? Ont-ils travaillés sur d'autres projets avant ?

SI vous voyez un github avec 1 ou 2 développeurs qui semblent n'avoir rien fait d'autre par le passé : c'est clairement mauvais signe. Si au contraire vous voyez une 30aines de développeurs actifs depuis des mois, vous êtes sûrement sur quelque chose.

Regarder les tokenomics

Chaque projet livre en général une documentation sur les tokenomics. Les informations sont extrêmement précieuses ici. D'une part, elles vous livreront des données économiques brutes à considérer pour votre investissement (nombre maximum de jetons, nombre en circulation, inflation, etc), mais d'autre part, elles vous permettront de voir à quel point l'équipe s'arrose.

Les projets sérieux ont en général une trésorerie initiale modérée (entre 15% et 45% des jetons), avec des jetons qui sont libérés au fil du temps, sur plusieurs années. Si vous voyez ici que l'équipe s'est attribuée 55% des jetons immédiatement, ça sent comme dans les toilettes après un tacos.

Notez aussi que les chiffres affichés peuvent être complètement faux : vous devez les vérifier. Pour celà, etherscan.io, bscscan.com, CoinGecko, dAppRadar, etc, sont vos amis. Avant d'approuver un smart contract, allez vérifier ce qu'il y a dedans. Pas simplement le code, mais les différentes valeurs : nombres de jetons en circulations, adresses qui possèdent le plus de jetons, nombre de jetons bloqués dans les smart contracts. Tout cela est disponible, et se trouve facilement. Metamask vous donnera le lien vers chaque smart contract lorsque vous cliquez sur les boutons qui réagissent, ALLEZ REGARDER. Si vous voulez trouver les pépites qui vont faire le prochain x10 ou x50, ça prend du temps et de la méthode, vous n'y couperez pas.

Vérifiez la TVL (Total Value Locked)

La TVL (Total Value Locked) vous indique combien d'oseille a été inséré dans le protocole.

Les arnaques vont parfois chercher à afficher une TVL fausse, histoire de vous inciter encore plus à déposer votre pognon. C'est toujours plus rassurant de se dire qu'il y a déjà 12 millions de dollars là-dedans. La bonne nouvelle, c'est que la TVL, ça se vérifie aussi. Allez voir les sites mentionnés ci-dessus et comparez.

Vérifiez l'inflation

Certains projets annoncent sans détour que leur cryptomonnaie est déflationniste, alors que quand on vérifie, c'est loin d'être le cas. La quantité en circulation augmente d'heure en heure. Il vous sera assez facile de calculer l'inflation actuelle : regardez le nombre de jetons en circulation, puis recommencez le lendemain à la même heure. Multipliez la différence par 365, puis divisez là par le nombre de jetons actuels.

Evidemment, un projet qui vous rapporte 400% par an avec 800% d'inflation par an, ça risque fort de taper sur le prix à un moment. Notez que si le projet permet des intérêts composés, il faut prendre ça en compte dans le calcul des rendements.

Vérifier les contrats

Les contrats ont-ils été audités ? Si oui, par qui ? Vérifiez l'historique de l'auditeur. Des contrats audités par Certik n'ont pas la même valeur que des contrats audités par un inconnu sur Twitter.

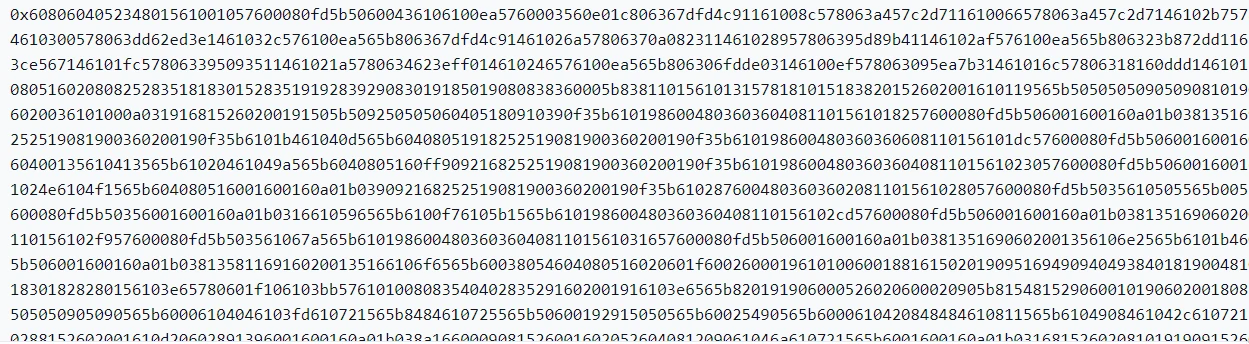

Si les smart contracts n'ont pas été audités, allez les voir vous-même : ils sont disponibles sur etherscan ou bscscan. Il y a deux-trois petites choses à regarder.

le contrat est il lisible et vérifié ?

Les contrats sont vérifiés lorsque le développeur a ajouté le code source du contrat.

En général, c'est indiqué comme ceci sur Etherscan et BSCScan :

Il ne suffit pas que le contrat soit vérifié, il faut aussi qu'il soit lisible (par un humain).

Voici ce que donne un contrat lisible :

Voici ce que donne un contrat non-lisible :

Si vous voyez le second type de contrat, ou des contrats non-vérifiés, passez votre chemin.

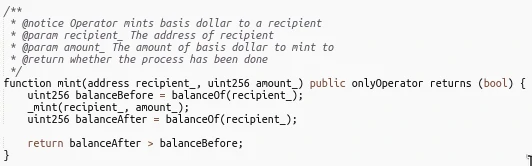

Les fonctions mint

Dans le code du smart contract, recherchez les mentions à la fonction _mint. Cette fonction, issue du standard ERC20 (ou BEP20) permet tout simplement de créer des jetons.

Si vous êtes face à un token qui a un max supply, mais qui possède des fonctions publiquement accessibles (mot clé public ou external dans la définition de celle-ci) appelant _mint, ça sent le roussi. En revanche, pour les jetons qui n'ont pas de max supply défini, l'existence de fonctions mint ne devrait pas être un red flag, cela signifie simplement qu'il existe un mécanisme pour générer de nouveau token. Il faut alors lire tout le contrat ou le faire auditer par quelqu'un pour s'assurer que tout va bien.

Notez que les mentions dans la définition comme onlyOwner ou onlyOperator sont des modifieurs de fonctions, permettant d'en restreindre l'accès à seulement certaines adresses. Un rug pull qui ne se serait pas préalloué une grande quantité de jeton à l'origine cherchera alors à en miner énormément tout d'un coup, afin de les vendre ensuite. Il y aura donc un accès dans le smart contract permettant de le faire.

Ces modifieurs de fonctions servent à laisser une certaine marge de manoeuvre aux développeurs du contrat afin de changer certains paramètres si cela devient nécessaire (comme par exemple, changer l'adresse d'un autre contrat à utiliser si celui-ci est mis à jour, ou prendre des décisions comme rendre les fonds à tout le monde pour ne pas garder l'argent des utilisateurs bloqué dans un contrat en cas de problème). Il faut alors investiguer dans la code pour comprendre le pouvoir que se sont laissé les développeurs du smart contrat.

Vérifiez la finition du projet

Ici, vous allez chercher des signes qui montrent que le projet a été fait à la va-vite.

Le nom de domaine a t'il été acheté récemment ?

Cette information est très facile à vérifier : il vous suffit de vous rendre sur un service de whois en ligne comme whois.domaintools.com. Si vous voyez que le nom de domaine a été acquis la semaine dernière, ce n'est pas bon signe.

Qualité et unicité du design

Le site est-il propre ? Le design est-il unique ? Ou est-ce que le front-end du site (la partie que vous voyez) est simplement un fork d'un autre projet, sur lequel quelques titres et images ont été remplacé ?

Ce n'est ni très long, ni très compliqué de se créer sa propre identité visuelle, unique. Cela ne nécessite pas forcément d'y avoir passé des semaines. Si le projet n'a pas fait cet effort, ce n'est pas bon signe.

Accessibilité de la documentation et des contrats

Le site publie t'il son Github ? Sa documentation ? Les liens vers ses contrats ? Ses audits ? Si les design de la DeFi se veulent légers et différents, ça reste des projets dans lesquels vous mettez de l'argent, les sujets doivent néanmoins être traités avec sérieux. Une documentation légère, des contrats non officiellement affichés, c'est vraiment pas bon signe.

Pire: si on vous donne des adresses de contrats qui ne sont pas celles avec lesquelles vous intéragissez vraiment, c'est carrément red flag immédiat.

Vérifiez l'activité sur les réseaux sociaux

Le community management est une activité qui, contrairement à ce qu'on peut penser, demande beaucoup de travail. C'est également une excellente source d'information pour vous.

Vérifiez les profils du projet sur les réseaux sociaux

Depuis combien de temps ces profils existent-ils ? Les projets publient-ils souvent ? A quelle fréquence ? Quelles informations donnent-ils ?

Un profil medium tout neuf qui vient de créer son unique blog post, c'est pas bon signe.

Un profil twitter pas si neuf qui fait part de l'avancement du projet, petit à petit, c'est bon signe. Un profil tout neuf qui vous invite sur son site tout prêt, c'est moins bien.

Vérifiez les followers

Il est facile aujourd'hui d'acheter des followers. Il faut vérifier si les followers ne sont pas des bots, et si l'activité visible sur le projet n'est pas artificielle.

Investiguez les profils des followers sur Twitter, Telegram, etc :

- Les noms sont ils customisés et très différents les uns des autres ?

- Les utilisateurs ont-ils le même tag que leur surnom ?

- Disent-ils tous des choses similaires ?

- Sont-ils des profils récents ?

- Ont-ils une description ?

Si parfois même des projets réels achètent des utilisateurs, c'est très mauvais signe dans tous les cas, surtout dans un milieu aussi actif que celui des cryptomonnaies.

Conclusion

Tout ceci devrait vous donner pas mal d'éléments de décision sur votre projet. Si vous faîtes le travail correctement, vous serez bien plus à même d'investiguer le risque à mettre en balance avec les récompenses.

Rappelez vous néanmoins : le risque zéro n'existe pas. Il peut exister des arnaques très bien conçues, montées par des gens talentueux. Il peut également exister des projets réels qui, après un échec commercial, décident tout simplement d'activer un exit tout d'un coup. En temps qu'investisseur, vous préférez miser sur des projets qui ne s'en laissent pas vraiment la possibilité.

Ceux qui désirent investiguer sur des projets à un stade très jeune adoptent en général une stratégie spécifique: trouver une dizaine de projets et miser un peu sur chacun, en espérant que les gains des uns viennent compenser (largement) les pertes des autres. On n'abordera pas, dans cet article, la partie analyse fondamentale des projets et analyse technique des projets.

Pour ceux qui souhaitent se rapporter à des investissements moins risqués, mais tout de même profiter de la DeFi, allez chercher les protocoles connus et qui connaissent beaucoup de succès. La TVL est un bon indicateur, si vous la lisez à partir d'une source fiable.

Rappelez vous également ceci : si vous déposez des liquidités dans une liquidity pool sur un jeton peu connu, il vous faut vérifier le sérieux du projet. Ce n'est pas parce que vous le faîtes sur Uniswap ou PancakeSwap que vous n'êtes pas exposé à un dump massif de jeton, bien au contraire. Les hauts rendements correspondent toujours à un haut risque. Bonne chance à tous.